Investiční impérium Warrena Buffetta, společnost Berkshire Hathaway, se po více než deseti letech začíná postupně zbavovat jednoho ze svých nejznámějších zdravotnických podílů – akcií společnosti DaVita, která se specializuje na dialýzu ledvin. Tento krok přichází po období výrazného zhodnocení akcií DaVita, ale i za okolností zvyšujících se nákladů a regulatorních tlaků v celém odvětví zdravotní péče. Nově zveřejněná regulátorní zpráva odhalila, že Berkshire v květnu prodal dalších 200 010 akcií společnosti DaVita, přičemž se nejedná o první letošní prodej. Už na konci února se konglomerát zbavil 750 000 akcií v hodnotě přes 116 milionů dolarů.

I po těchto transakcích zůstává Berkshire největším institucionálním investorem společnosti DaVita – vlastní 42,3 % akcií. Je však zřejmé, že se pozice postupně redukuje. Tento krok není součástí dohody z dubna 2023, podle níž se DaVita zavázala pravidelně odkupovat akcie s cílem snížit podíl Berkshire pod 45 %. To naznačuje, že Buffettova firma podniká vlastní kroky, nezávisle na domluveném odkupu, což je pro trh důležitý signál.

Buffettova společnost vstoupila do DaVita v roce 2011, kdy byly akcie výrazně levnější – kolem 35 USD. Od té doby jejich cena čtyřnásobně vzrostla, a i po letošním poklesu zůstávají jednou z nejvýnosnějších investic Berkshire v sektoru zdravotnictví. K 31. květnu 2024 se akcie obchodovaly na úrovni 136,26 USD.

Podle dostupných informací stála za touto investicí především osoba Teda Weschlera, jednoho z hlavních portfoliových manažerů Berkshire. Ten do DaVita investoval ještě před nástupem do společnosti a v roce 2014 uvedl, že DaVita ho oslovila kombinací vysoké návratnosti kapitálu, stabilního růstu, efektivity a vstřícnosti vůči akcionářům. V rozhovorech opakovaně zdůrazňoval, že DaVita dokáže přinášet systémové úspory ve zdravotnictví a zároveň poskytuje kvalitní péči.

Kromě výběru zisků po výrazném růstu akcií se DaVita potýká s řadou problémů. V posledních měsících firma čelí rostoucím nákladům na péči o pacienty, které jsou důsledkem inflace, vyšších cen léků, nedostatku personálu i zvyšujících se nákladů na technologie. Provozní problémy se ještě zhoršily kvůli hurikánům a útoku ransomwaru, který narušil některé klíčové IT systémy.

Situaci komplikují i přísnější regulační omezení a změny v úhradových mechanismech. Sektor zdravotnických služeb je v USA silně regulovaný a tlak na snižování nákladů znamená, že poskytovatelé jako DaVita musí neustále optimalizovat provoz a hledat nové způsoby, jak zůstat ziskoví, aniž by ohrozili kvalitu péče. Tyto výzvy podle analytiků snižují střednědobý růstový potenciál firmy a zvyšují rizika, která Berkshire pravděpodobně nechce dále nést v takové míře jako dříve.

Navíc je třeba vzít v úvahu i to, že DaVita působí v relativně úzce vymezeném segmentu – zaměřuje se výhradně na léčbu chronického selhání ledvin. A i když jde o odvětví s dlouhodobě stabilní poptávkou, potenciál diverzifikace je omezený. Berkshire zřejmě hledá jiné příležitosti s širším dosahem, vyšší škálovatelností nebo lepší ochranou proti regulačním zásahům.

DaVita Inc. (DVA)

Prodej akcií DaVita může být chápán jako příležitost přehodnotit valuaci firmy a její dlouhodobý potenciál. Ačkoli akcie letos klesly zhruba o 9 %, jejich historická výkonnost je silná a společnost má stále robustní byznys model. Rozhodnutí Berkshire však vysílá jasný signál: i dlouholeté a ziskové investice mohou být v určitém bodě považovány za vyčerpané nebo rizikové. Tím, že Buffett a jeho tým přistoupili k částečnému exitu, dali najevo, že vidí lepší využití kapitálu jinde.

Vývoj DaVita bude nadále zajímavé sledovat – zda společnost dokáže čelit současným výzvám a zda dokáže přesvědčit trh, že i v nových podmínkách je schopna udržet stabilní růst a ziskovost. Oslabený kurz akcie může naopak přilákat nové investory, kteří věří v její dlouhodobý potenciál.

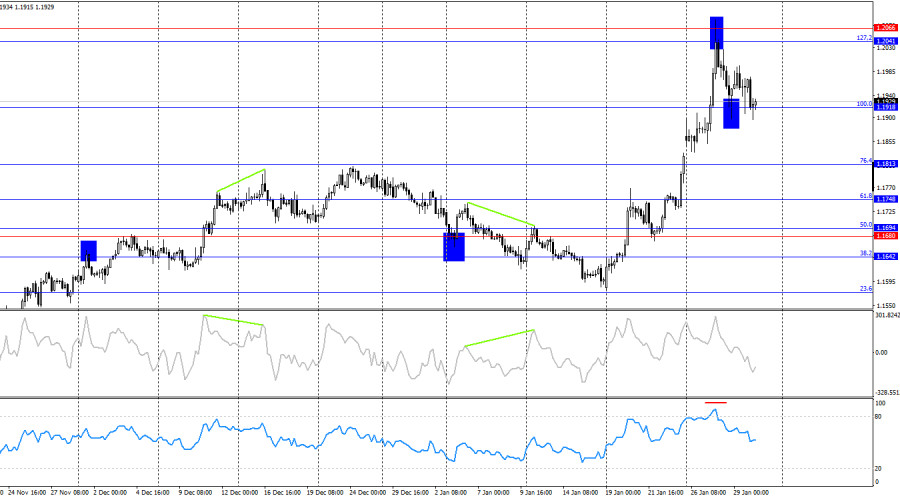

Am Donnerstag setzte das EUR/USD-Paar seinen schleppenden Rückgang fort und konsolidierte sich unter dem Fibonacci-Niveau von 161,8 % bei 1,1945. Somit könnte der Rückgang der Notierungen heute in Richtung des nächsten Fibonacci-Niveaus von 127,2 % bei 1,1867 weitergehen. Eine Konsolidierung des Paares über 1,1945 würde zugunsten der europäischen Währung wirken und einen moderaten Anstieg in Richtung des Korrekturlevels von 200,0 % bei 1,2031 ermöglichen.

Die Wellensituation auf dem Stundenchart bleibt einfach. Die letzte abgeschlossene Abwärtswelle hat das Tief der vorherigen Welle nicht durchbrochen, während die jüngste Aufwärtswelle das vorherige Hoch übertroffen hat. Somit bleibt der Trend bullisch. Die Bullen setzen eine neue Offensive fort, die ohne Donald Trump vielleicht nicht stattgefunden hätte. Trump hat die globalen Spannungen bis zum Äußersten getrieben, und die Märkte reagieren weiterhin, indem sie von der riskanten US-Währung mit unsicheren wirtschaftlichen Aussichten flüchten.

Am Donnerstag gab es extrem wenig Nachrichten auf dem Währungsmarkt—zum ersten Mal seit Beginn 2026. Donald Trump hat die Trader im neuen Jahr an einen täglichen Nachrichtenfluss gewöhnt und deutlich gemacht, dass er nicht beabsichtigt, seine Pläne aufzuschieben. Daher könnten in naher Zukunft die Zölle gegen Kanada und Südkorea erhöht werden, ein Luftangriff gegen den Iran zur Unterstützung von Regierungsgegnern durchgeführt werden, und das Grönland-Thema scheint gelöst zu sein—obwohl niemand versteht, wie. Meiner Meinung nach bleibt das Grönland-Thema relevant, da es derzeit völlig unklar ist, welche Position die Europäische Union und Dänemark in Bezug auf die Abkommen zwischen Trump und Rutte einnehmen. Ebenfalls in dieser Woche fand ein FOMC-Meeting statt, bei dem keine wichtigen Entscheidungen getroffen und keine bedeutenden Erklärungen abgegeben wurden. Da in letzter Zeit wenig Nachrichten eingegangen sind, ziehen es die Trader vor, am Rande zu bleiben und sich in Korrekturbewegungen zu engagieren. Heute wird eine ziemlich große Anzahl wirtschaftlicher Berichte veröffentlicht, hauptsächlich in der Europäischen Union, aber der Markt wartet auf Neuigkeiten von Trump.

Auf dem 4-Stunden-Chart prallte das Paar von dem Widerstandsniveau von 1,2041–1,2066 ab und fiel auf das Korrekturniveau von 100,0 % bei 1,1918. Eine Konsolidierung unterhalb dieses Niveaus würde für eine Fortsetzung des Rückgangs in Richtung des nächsten Korrekturniveaus von 76,4 % bei 1,1813 sprechen. Ein Abprallen vom 1,1918-Niveau würde es den Händlern ermöglichen, eine Rückkehr zum 1,2041–1,2066-Niveau zu erwarten. Heute sind keine aufkommenden Divergenzen in irgendwelchen Indikatoren zu beobachten.

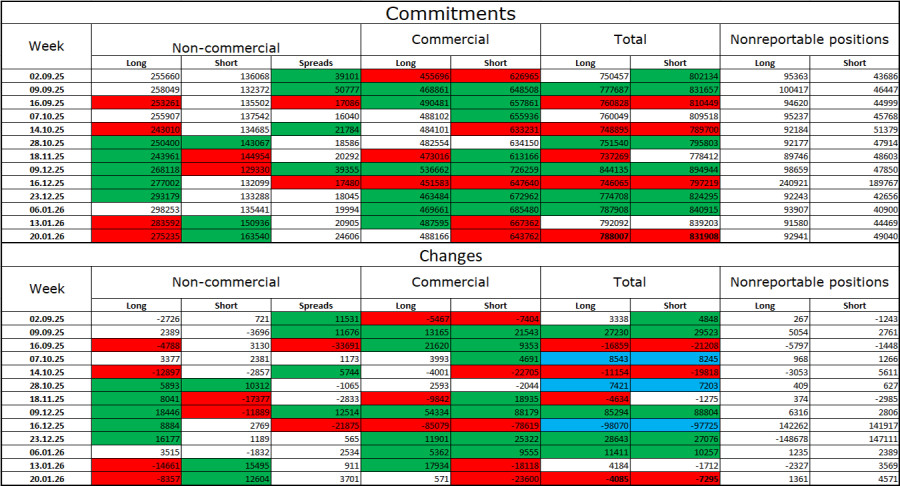

Commitments of Traders (COT) Bericht:

In der letzten Berichtsperiode haben professionelle Akteure 8.357 Long-Positionen geschlossen und 12.604 Short-Positionen eröffnet. Die Stimmung der Gruppe "Nicht-kommerzielle" bleibt dank Donald Trump und seiner Politik bullisch und verstärkt sich im Laufe der Zeit weiter. Die Gesamtzahl der von Spekulanten gehaltenen Long-Positionen liegt nun bei 275.000, während die Short-Positionen 163.000 betragen. Dies bedeutet beinahe einen doppelt so großen Vorteil für die Bullen.

Seit dreiunddreißig Wochen reduzierten große Akteure ihre Short-Positionen und bauten Longs auf. Dann begann der Shutdown, und jetzt sehen wir wieder das gleiche Bild: Professionelle Händler bauen weiterhin Long-Positionen auf. Donald Trumps Politik bleibt der wichtigste Faktor für Händler, da sie zahlreiche Probleme schafft, die langfristige und strukturelle Konsequenzen für die Vereinigten Staaten haben werden—zum Beispiel Verschlechterungen auf dem Arbeitsmarkt. Händler fürchten den Verlust der Unabhängigkeit der Federal Reserve im Jahr 2026 und Donald Trumps geopolitische Ambitionen.

Nachrichtenkalender für die USA und die Europäische Union:

Am 30. Januar enthält der Wirtschaftskalender sechs Ereignisse, von denen etwa die Hälfte als interessant gelten kann. Der Einfluss der Nachrichtenlage auf die Marktstimmung am Freitag könnte moderat ausfallen.

EUR/USD Prognose und Handelsempfehlungen:

Der Verkauf des Paares war möglich nach einem Schluss unterhalb des 1,1945 Niveaus auf dem Stundenchart mit Zielen bei 1,1867 und 1,1805. Ein Kauf ist möglich bei einem Rückprall vom 1,1867 Niveau auf dem Stundenchart mit Zielen bei 1,2031 und 1,2172, oder nach einer Konsolidierung über dem 1,1945 Niveau.

Fibonacci-Gitter sind auf dem Stundenchart von 1,1805–1,1578 und auf dem 4-Stundenchart von 1,1918–1,1471 gezogen.

QUICK LINKS