V prostředí zvýšené volatility a nejistoty ohledně úrokových sazeb zůstává dividendový výnos jedním z hlavních lákadel pro dlouhodobé investory. Ještě atraktivnější je ale kombinace vysokého výnosu a schopnosti tento výnos pravidelně navyšovat. Právě to nabízí trojice firem Prologis, MPLX a McCormick. Každá z nich působí v jiném sektoru, přesto je spojuje stabilní základ, dlouhá historie výplat dividend a jasná strategie dalšího růstu.

Prologis (PLD) je světovým lídrem v oblasti logistických nemovitostí. S portfoliem o rozloze přes 1,3 miliardy čtverečních stop disponuje infrastrukturou, která je klíčová pro růst e-commerce. Její dividendový výnos 3,6 % výrazně převyšuje tržní průměr. Co ji ale odlišuje, je schopnost zvyšovat dividendy tempem 11,7 % ročně za posledních pět let.

Společnost má špičkové úvěrové hodnocení, což jí umožňuje financovat rozvoj za výhodných podmínek. Mezi její největší nájemce patří Amazon (AMZN), a přestože představuje jen 5 % příjmů z nájmu, stabilita a diverzifikace portfolia zajišťují, že firma není závislá na jednom klientovi.

Navíc Prologis stále rozšiřuje své aktivity na mezinárodních trzích, které dnes tvoří méně než 30 % jejího čistého provozního zisku. Potenciál pro další růst tedy zůstává značný – zejména v oblasti sale-leaseback operací, které nabízejí firmám nový způsob získání kapitálu bez ztráty kontroly nad nemovitostmi.

MPLX (MPLX) je master limited partnership, který provozuje ropovody a plynovody a má úzké vazby na Marathon Petroleum. Jeho dividendový výnos 7,5 % patří k nejvyšším na trhu a díky stabilitě cash flow z přepravy komodit se firma řadí mezi oblíbené tituly pro investory zaměřené na výnos.

Za posledních deset let zvyšovala MPLX své dividendy o 8,1 % ročně, což naznačuje nejen ochotu odměňovat akcionáře, ale také dostatečnou provozní sílu k udržení tempa růstu. V prvním čtvrtletí 2025 došlo k meziročnímu nárůstu čistého zisku o 12 %, což podporuje předpoklad, že další zvýšení dividend je na dosah.

Investoři by si však měli být vědomi daňové struktury MLP – při investování přes důchodové účty (např. IRA) může vzniknout daňová komplikace, pokud příjmy z MLP překročí určité limity. I tak zůstává MPLX jedním z nejspolehlivějších zdrojů pasivního příjmu s růstovým potenciálem.

McCormick (MKC), král koření a dochucovadel, je příkladem defenzivní společnosti s výjimečně dlouhou historií výplat dividend – bez přerušení již od roku 1925. Během posledních deseti let rostla dividenda průměrně o 8,4 % ročně a firma ji zvyšuje každý rok bez přerušení již 38 let.

Navzdory aktuálním výzvám – jako je nízký růst tržeb v roce 2025 a tlak na marže kvůli rostoucím cenám komodit – McCormick očekává růst upraveného zisku o 6 % v letošním roce. Akcie se navíc obchodují o 31 % níže oproti maximu z roku 2020, což znamená, že výnos 2,5 % je v rámci této firmy historicky nadprůměrný.

Z dlouhodobého hlediska zůstává McCormick atraktivní volbou pro investory, kteří hledají stabilní růst a ochranu proti inflaci. Díky své globální přítomnosti a silnému brandu má společnost schopnost postupně zvyšovat výplaty i v náročnějším prostředí.

Prologis, MPLX a McCormick reprezentují tři různé sektory – logistiku, energetiku a spotřební zboží – ale spojuje je jeden klíčový prvek: schopnost poskytovat nadprůměrné výnosy, které dlouhodobě rostou. Ať už hledáte stabilitu, výnos, nebo defenzivní charakter, každá z těchto akcií může být důležitou součástí dividendově orientovaného portfolia. Pokud dokážete být trpěliví a držet dlouhodobě, máte reálnou šanci dosáhnout dvouciferného výnosu z investovaných prostředků.

Index amerického dolaru (DXY), který sleduje výkonnost USD vůči koši měn, je pod tlakem a obchoduje se na úrovních, které nebyly pozorovány od února 2022.

Fed podle očekávání ve středu ponechal sazby beze změny. Dva guvernéři, Stephen Moore a Christopher Waller, však vyjádřili nesouhlas s dalším uvolněním o 25 bazických bodů.

Na tiskové konferenci po zasedání předseda Fedu Jerome Powell zdůraznil, že inflace stále výrazně překračuje cílovou úroveň 2 %, což signalizuje jestřábí postoj. Taková prohlášení však poskytují slabou podporu USD uprostřed narůstajících negativních faktorů. Účastníci trhu počítají s tím, že Fed udrží status quo alespoň do konce čtvrtletí a pravděpodobně až do konce Powellova mandátu v květnu, přestože trh očekává dvě snížení sazeb v roce 2026.

Powellovo trestní vyšetřování a nárůstu pokusů o odvolání guvernérky Fedu Lisy Cook poukazují na rizika pro nezávislost Fedu. K tomu se přidávají ekonomické a geopolitické nejistoty vyplývající z politiky prezidenta Donalda Trumpa a globální trend dedolarizace, což potvrzuje krátkodobě negativní výhled pro USD.

To vše se stalo hlavním motorem prodeje USD. Fundamentální prostředí nahrává medvědům a potvrdilo pravděpodobnost další krátkodobé depreciace dolaru.

Z technického pohledu oscilátory v denním grafu vykazují negativní signál a opustily zónu přeprodanosti, což potvrzuje negativní prognózu.

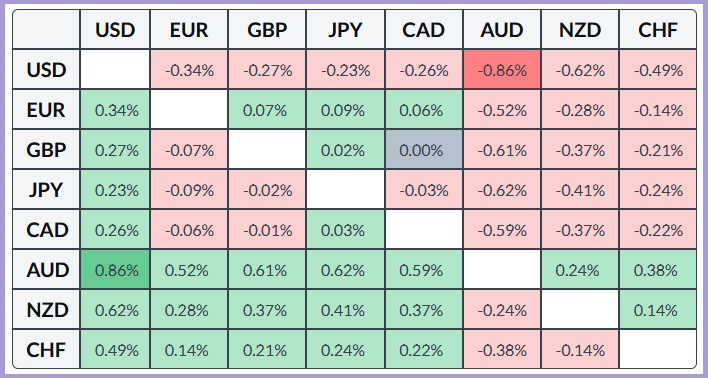

Níže uvedená tabulka ukazuje procentuální změny USD vůči hlavním měnám za den; nejsilnější výkonnost USD zaznamenal vůči japonskému jenu.

RYCHLÉ ODKAZY